Nga Erion Nexha, kontributor

Fitimi i biznesit është jashtëzakonisht i rëndësishëm, pasi prej tij varet drejtpërdrejt vetëfinancimi, aftësia për të tërhequr financues të rinj nëse dëshirojmë të rrisim dimensionin e shoqërisë. Në fakt, nëse rritja e xhiros vjetore përcakton një rrjedhje të likuiditetit, nevoja për të bërë investime për të mbështetur këtë rritje rrit nevojat financiare. Aftësia konkurruese e kompanisë varet nga këto investime dhe nëse janë ato në përputhje me karakteristikat e biznesit dhe me strategjinë e shoqërisë, kapaciteti konkurrues do të rritet me një përmirësim të niveleve të përfitimit. Nëse gjithçka fillon nga përfitimi është e rëndësishme të theksohet se rezultati i sintezës ekstrem në këtë kuptim përfaqësohet nga ROE (return on equty), ky indikator përmbledh aftësinë e menaxhmentit për të gjeneruar fitime dhe aftësinë për të shpërblyer kapitalin e rrezikut “pra kapitalin e investuar nga ortakët e shoqërisë” dhe për të vlerësuar nëse ortakët kanë interes të vazhdojnë dhe të investojnë në shoqëri apo të kryejnë investimet e tyre në një sektor tjetër apo biznes tjetër.

A mjafton të dimë vetëm xhiron dhe përfitimin e shoqërisë për të thënë se kemi një biznes të suksesshëm?

Disa indikatorë janë të pjesshëm dhe mund të çojnë në gabime e vlerësime të pasakta. Një nga këta indikatorë çorientues dhe të rrezikshëm është “xhiro vjetore”. Prandaj, dua të theksoj rëndësinë e përqëndrimit tek të analizuarit të “Working Capital”.

Me ketë, nuk dua të them se xhiro vjetore duhet harruar plotësisht, sigurisht që është një e dhënë e madhësisë së shoqërisë, por nuk është një indikator i suksesit të shoqërisë.

Të jesh i madh, sepse ke një xhiro të madhe dhe të kesh një përfitim të ulët do të thotë të jesh gjigant me këmbët prej argjile dhe më keq nëse përfitimi yt mbetet vetëm i tillë dhe nuk arrihet të kthehet në Cash (likuiditet), atëherë nuk je me as gjigant me këmbë argjile, por pa këmbë fare, sepse shumë herë ndodh që në një shoqëri llogaritë apo business plan-et bëhen duke u bazuar tek fitimi, por pagesat bëhen gjithmonë me Cash dhe nëse përfitimi mbetet vetëm një numër, atëherë shoqëria nuk do jetë në gjendje të paguajë detyrimet në Cash (rrogat, furnitorët, taksat etj.).

Për të kuptuar nëse shoqëria jonë është duke operuar në profit dhe profitin e kthen në Cash duhet të studiojmë një nga indikatorët më të rëndësishëm të corporate finance “Qarkullimi i kapitalit të shoqërisë – Net Working Capital”

Net Working capital:

Kapitali qarkullues ose siç quhet ndryshe në terminologjinë anglosaksone “Net Working capital” është matësi i aftësisë të shoqërisë dhe efikasitetit operues dhe shëndetit financiar afatshkurtër (brenda 12 muajve).

Nëse një shoqëri ka Working Capital të konsiderueshëm pozitiv, atëherë ajo ka potencial për të investuar, për t’u rritur dhe paguar detyrimet afatshkurtër. Nëse Working Capital nuk i tejkalon detyrimet afatshkurtra, atëherë shoqëria mund të gjendet në vështirësi për të paguar detyrimet dhe mund të rrezikojë falimentimin.

Lexo: Si e ndërthurim efikasitetin operativ dhe efikasitetin strukturor të një shoqërie

Rëndësia e të njohurit të working capital është se ai kthehet brenda 12 muajve në likuiditet. Nëse nuk ndodh ky proces atëherë working capital kthehet në rrezikun kryesor të shoqërisë.

Formula e NWK = të arkëtueshme + inventari + likuiditeti – detyrimet afatshkurtër

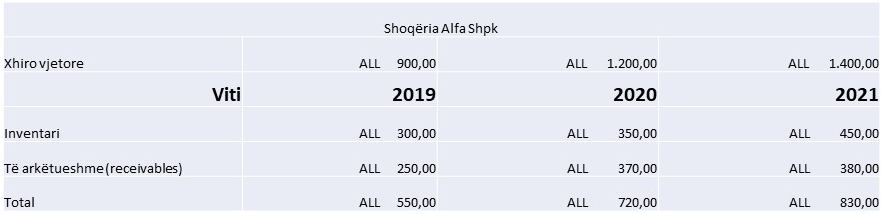

Le te shohim te dhënat e një shoqëria në rritje:

Çfarë na tregojnë këta numra? Totali mat kapitalin që shoqëria duhet të hedhë në qarkullim për të funksionuar.

Inventari + të arkëtueshmet na tregon aktivin qarkullues të një shoqërie. Pra, një vlerë që lëviz në proporcion me xhiron vjetore, sepse nëse një shoqëri shet duhet të blejë lëndën e parë (inventar) për të përpunuar dhe gjeneruar prodhimin final dhe të procedojë me shitje që gjeneron të arkëtueshme, sepse jo gjithmonë shitjet paguhen në çastin e dorëzimit të mallit.

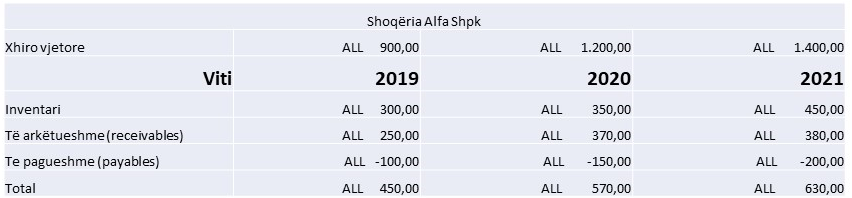

Për të arritur tek Net Working Capital duhet të konsiderojmë edhe detyrimet afatshkurtër të shoqërisë:

Inventari + të arkëtueshme – të pagueshme afatshkurtër = Net Working Capital (po lëmë jashtë likuiditetin).

Për të kuptuar se si funksionon “Working Capital”, le të bëjmë një hipotezë ekstreme: le të imagjinojmë që shoqëria Alfa shet mallin në magazinë dhe mbyll shoqërinë. Në këtë situatë për vitin 2021 në llogarinë bankare futen 630,00 ALL, 380 nga të arkëtueshmet, 450 nga shitja e mallit dhe 200 dalje nga pagesa e detyrimeve.

Specialistë të corporate finance e quajnë paradoksi i Working capital:

- Shoqëria që rritet – likuiditet që pakësohet;

- Shoqëria që zvogëlohet – likuiditeti që rritet.

Si mund të kemi situatën nën kontroll?

Të kesh situatën nën kontroll do të thotë të dish paraprakisht se çfarë do të ndodhë. Duke parë tabelat më lart vëmë re një rritje të xhiros dhe një rritje e xhiros me përqindje disi të larta të bën të mendosh se duhet të investosh në impiante të reja në makineri dhe shpenzime të tjera operative dhe të gjitha këto shpenzime kërkojnë likuiditet në fillim dhe kthimi mbrapsht e cash nga këto investime vjen pasi mbyllet cikli i të arkëtueshmeve, pasi të rritet kapaciteti produktiv dhe arrihet shitja e tyre dhe më e fundit arkëtimi i shitjeve.

Pra, shoqërisë Alfa i duhet të analizojë sa likuiditet i duhet për investimet dhe sa kohë i duhet të kthejë likuiditetin e investuar në fillim. Kjo arrihet me një analizë të Net working capital dhe me ndihmën e indikatorëve të tjerë, siç mund të jete pay back period etj.

Kjo na bën të kuptojmë se të shesësh shumë nuk do të thotë të jesh një shoqëri e suksesshme dhe duhet një analizë e kujdesshme e investimeve, nga burojnë investimet tona dhe se a kemi mundësi të kthejmë likuiditetin mbrapsht, si dhe të mos bazohemi vetëm në shifra si xhiro vjetore apo profiti që në të vërtetë na tregojnë shumë pak për performancën e një shoqërie. Një analizë e gabuar e working capital mund të çojë në mungesën e cash dhe falimentimin e shoqërisë.

Profit is an opinion, cash is the fact.

Alfred Rappaport

Që nga viti 2015 nxisim shpirtin sipërmarrës, inovacionin dhe rritjen personale duke ndikuar në zhvillimin e një mjedisi motivues dhe pozitiv tek lexuesit tanë. Kjo punë që e bëjmë me shumë dashuri nuk ka të paguar. Ne jemi platforma e vetme e cila promovon modelin pozitiv të sipërmarrjes së lirë. Përmes kësaj platforme mbështesim edukimin gjatë gjithë jetës si mjet për zhvillimin personal dhe profesional të brezave. Kontributi juaj do të na ndihmojë në vazhdimin e këtij misioni në gjithë trevat shqipfolëse.

Mund të kontribuoni KETU. Falemnderit.